LIBRARYライブラリー

THAILAND 移転価格

タイの移転価格税制への対応と解説

2019.12.01

初回投稿:2019年1月17日

- はじめに

- 今回の主な改正についてのQ&A

- 内国歳入法への追加条文と解説

- 移転価格税制への対応について

- 今後の省令等の発行予定内容

- おわりに

参考資料

1.はじめに

2014年5月のクーデター後、政権が安定してきた2015年5月に、移転価格税制に関する案が閣議で決定されるも、それについてパブリックコメントを求める一方で、非加盟国に関わらずOECD租税委員会のBEPS(Base Erosion and Profit Shifting:税源侵食と利益移転)包括的枠組みに参加し、国際的な動向に順じながら慎重に法案の改修を行い、2018年11月にようやく、内国歳入法(税法としての本法)に移転価格に関する条文が盛り込まれた。

今後、本法についての詳細規定である財務省令や歳入局長官告示が矢継ぎ早に施行される予定であるが、まずは現在の条文から読み取れる事項について解説を試みる。

2.今回の主な改正についてのQ&A

まずは今回の改正についての要点を、Q&A形式で簡易に説明する。

(1) 対象となる法人は?

関係会社がある会社で、その事業年度の収益(売上高)が2億バーツ以上となる会社。

(2) どのような文書の提出が必要になるのか?

関連会社の基礎的情報、および関連会社との取引内容及び金額を報告することが要求される。

様式は法人税申告書PND50に添付する「付表」形式。

(3) いつから開始されるのか?

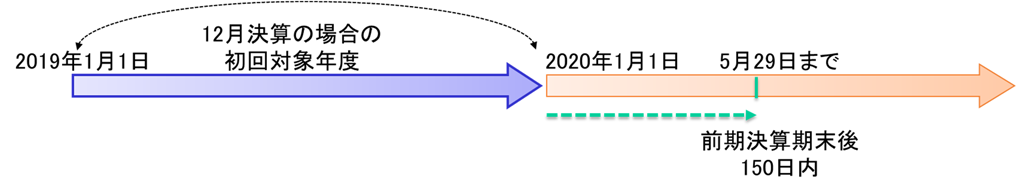

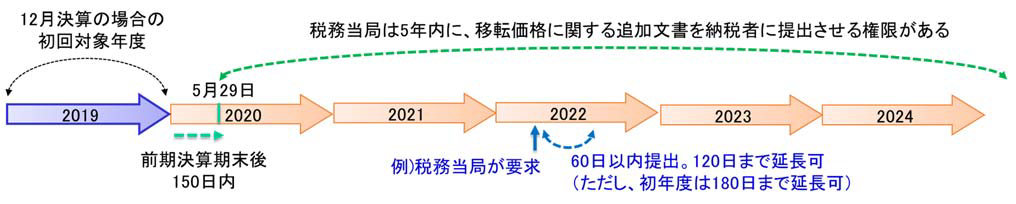

2019年1月以降開始の事業年度に係る分から開始。

(4)「付表」の提出期限は?

法人税確定申告書に添付して提出。

12月決算会社の場合は、2020年5月29日(決算期末から150日以内)が最初の提出期限となる。

(5) いわゆる「移転価格文書」の提出は必要ないのか?

「付表」提出後、5年以内に、移転価格に問題があると税務調査官が判断し、資料の提出を要求した場合、最短で60日以内、延長されても120日以内(ただし、初回は180日以内)に、要求資料を提出する必要がある。これらは「移転価格文書」を指すと理解でき、これを提出できなければ、移転価格調査は明らかに不利に進む。

「付表」の提出が求められる会社は、移転価格文書を準備すべき状況となってきたと考えて良い。

(6) 「移転価格文書」とはそもそも何か?

以下の3つの文書をいう。

以前まではローカルファイルのみが、「移転価格文書」と言われていたが、OECD租税委員会によって、2013年に以下の3つの文書が定義された。

| マスターファイル | グループ全体の資本系統、事業概要、無形固定資産の帰属等を示したもの。 |

| cbcレポート | 国別会社別のFS状況等を示したもの。 |

| ローカルファイル | 会社概要、関係会社との取引内容、Pricingポリシー、関係会社との機能やリスクの分担状況および資産の保有状況、比較対象会社データ等様々な情報を盛り込み、関係会社との取引価格が移転価格税制に照らして適正であることを証する資料。 |

(7) ペナルティーの制度は?

要求資料を提出しなかった場合、および提出された情報が正当な理由なく不完全または不正確であった場合、20万バーツ以下の罰金を科される。

(8) 具体的に「付表」の記載内容は?

財務省令で定められる予定であり、現在のところまだ明らかではない。しかしながら以下が想定できる。

関係会社との取引金額を記載:

■ 商製品の売上・仕入れ

■ ロイヤリティー等(源泉税が課税される)の収入、支払い

■ マネジメント報酬(源泉税が課税されない)の収入、支払い

■ 利息の収入、支払い

■ 配当金の収入、支払い

■ その他、無償での取引

など

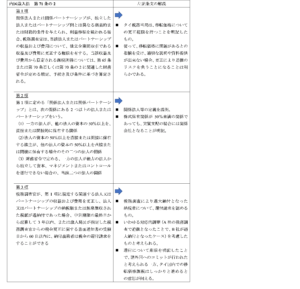

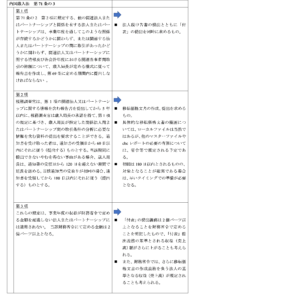

3.内国歳入法への追加条文と解説

以下は、条文の非公式和訳であり、その意図するところの解説を試みた。

4.移転価格税制への対応について

この度の移転価格税制導入により、以下の準備が必要となると考える。

■ 関係会社取引の簡易把握のための、勘定科目の再設定

■ 現在設定されている、関係会社間の取引価格の理由付けや、必要に応じた見直し

■ 損益が赤字の場合、要因分析の実施と解消策について本社と協議

■ 文書化について、親会社及び他国の関係会社(特に文書化規定の既導入国に所在の会社)と準備について協議 (近隣では、中国、シンガポール、マレーシア、ベトナム、インドネシア、インドが導入済)

■ 関係会社取引が多く、赤字となっている若しくは利益率が低い会社は、自己防衛策としての移転価格文書の作成が急務

5.今後の省令等の発行予定内容

(1) 財務省令(Ministerial Regulation)

① 内国歳入法第71条の2に関して

■ 定義について…関連者、支配取引、非支配とされる取引、取引の条件、移転価格に係る事前確認制度(APA)

■ 独立企業間価格の検証(支配取引と非支配取引の条件を比較して)

■ 比較対象分析の手法

■ 移転価格の算定方法

■ 独立企業間価格レンジの決定と算定

■ レンジを外れた場合の移転価格調整について

■ 特許権取引といった特別な取引の検証

■ 事前確認制度(APA)の申請について

など

② 内国歳入法第71条の3に関して

■ 法人税申告書(PND50)に添付する「付表」、及び「移転価格文書」の提出を義務化される基準となる収益

(売上高)について

以上の公布のタイミングは、2018年11月21日から60日以内

【コメント】

上記①については、2002年に規定された歳入局通達(法令ではない)が流用される可能性がある。

その内容については、下記参考資料を参照。

(2) 歳入局長官告示(Notification of the Director General of Revenue on Corporate Income Tax)

① 移転価格開示フォームについて(内国歳入法第71条の3に関して)

■ 法人税申告書(PND50)に添付する「付表」形式について

② 移転価格文書について(内国歳入法第71条の3に関して)

■ 「移転価格文書」の記載事項及び関連する証拠資料について

以上の公布のタイミングは、上記 (1) に記載の財務省令施行から30日以内

6.おわりに

移転価格税制は、その企業独自の関連企業間の値決めの方針について、何らそれを束縛するものではない。しかしながら、多くの日系企業のように海外取引やインターネット、IT技術を駆使した国際取引が当たり前となっている現在、各国は、国外への利益移転により税源が奪われぬよう国際的枠組みの中の共通ルールを尊重し、値決めについての税法規定を策定してきた。

タイは、アセアン周辺国と比べても遅まきながら、ようやく税法の本法に移転価格税制を盛り込んだ。

今後、税務行政側がどう取り組むのかの動向を見極める必要があるが、若返りとなり新しく就任した歳入局長官は調査のデータベース化(RBA System)による税務調査の効率化を積極推進しており、また調査人材の増員を図り集中投入することも考えられる。

移転価格税制について不安がある場合には、早いうちに専門家に相談することをお勧めしたい。

参考資料

【歳入局通達 No. Paw113(2002年)】

調査官が税務調査を行なう又は納税者への指導に際し、市場価格である移転価格として法人税の課税所得を算定するための指針を示す。

(第1条)

法人の課税所得算定は、歳入法に基づき行なう。発生主義により収益及び費用を認識する。

(第2条)

取引が市場価格でない場合、課税所得算定上、市場価格に調整する。市場価格でない場合、税務調査官は課税所得を更正する。

市場価格とは、独立企業間価格(経営、支配、直接・間接の資本関係の存在しない関係での取引価格)をいう。

(第3条)

市場価格の算定は、CUP法、RP法、CP法、その他の方法のうちいずれか1つに従う。

(第4条)

調査官は市場価格としての収益及び費用の検証に際し、法人が保管する次の書類を検証する。

1. グループ関係会社の組織図及び各会社の事業内容

2. 予算、事業計画、将来財務予測

3. 事業戦略とその戦略の採用理由

4. グループ関係会社との取引の内容、売上および損益の情況

5. グループ関係会社と国際取引を行う理由

6 . 各関係会社の機能、所有資産及び負担するリスクを考慮した上での移転価格算定方針、各製品の収益性、市場情報。

7 . その移転価格算定方法の採用理由

8. 他の移転価格算定方法を採用しなかった理由

9. グループ関係会社取引の価格決定方法の基本原則

10. 価格決定に係るその他の書類

(第5条)

法人が移転価格の決定に際し、事前確認(APA)を希望する場合には、歳入局に対し申請を行なえる。法人はその事前確認で確認された条件等に従って取引を行なう。

以 上